原油が暴落したからと言って原油ETFを買ってはいけない!

WTIが暴落したからと言って原油ETFを買ってはいけないよ、という話。

そもそも野村原油1699.Tのパンフレットにこうあります。

本商品は、一般的に長期間の投資には向かず、比較的短期間の市況の値動きを捉えるための投資に向いている金融商品です。

の割に、「インフレに備える商品」と紹介しているアフィリエイトブログがあったりして、「悪質」と言って良いというのが今回の主張です。

マイナス価格の原油

2020年4月20日午後(アメリカ時間)WTI原油価格がマイナスに陥るという事態が発生しました。これは「原油を引き取ってもらうのにお金を払う」ということで、原油が産業廃棄物と変わらない状態になった、ということを意味します。WTIがオクラホマ州クッシングで現物渡しをするため付近の貯蔵タンクが一杯になってしまっているという事情もあるようです。北海ブレント原油やドバイ原油ではタンカーを傭船して受け取り洋上石油タンクとすることもできます。WTI先物の商品としての欠陥の一つです。

多分歴史上の出来事の一つに立ち会っているんですが、これがニュースとして駆け巡ったことにより原油を底値で買いたいと原油連動ETFを買い漁っている人たちが居るようです。

原油ETFを底値で買っても儲からない!?

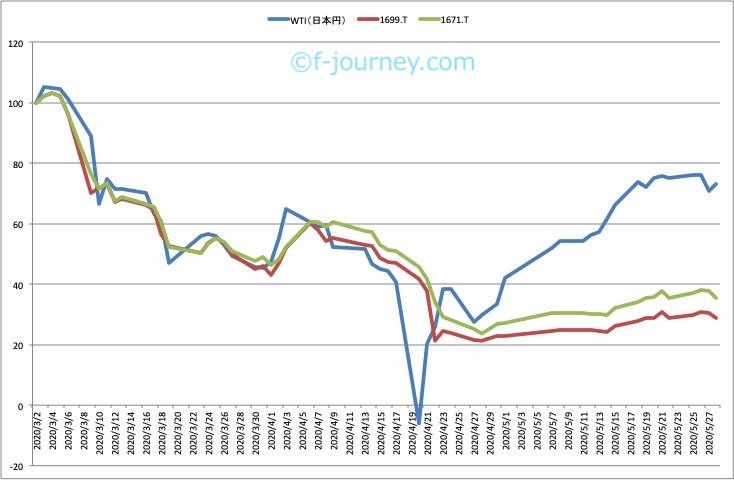

原油が急落したのは2020年3月以降です。3月頭を基準として上場している原油ETF2種とWTIの値動きを見てみましょう。

ニュースになった4/20あたりが最安値ですが、そこで買ったとしても全然儲かっていないはずです。もうちょっと幅を広げて年単位で見てみましょう。

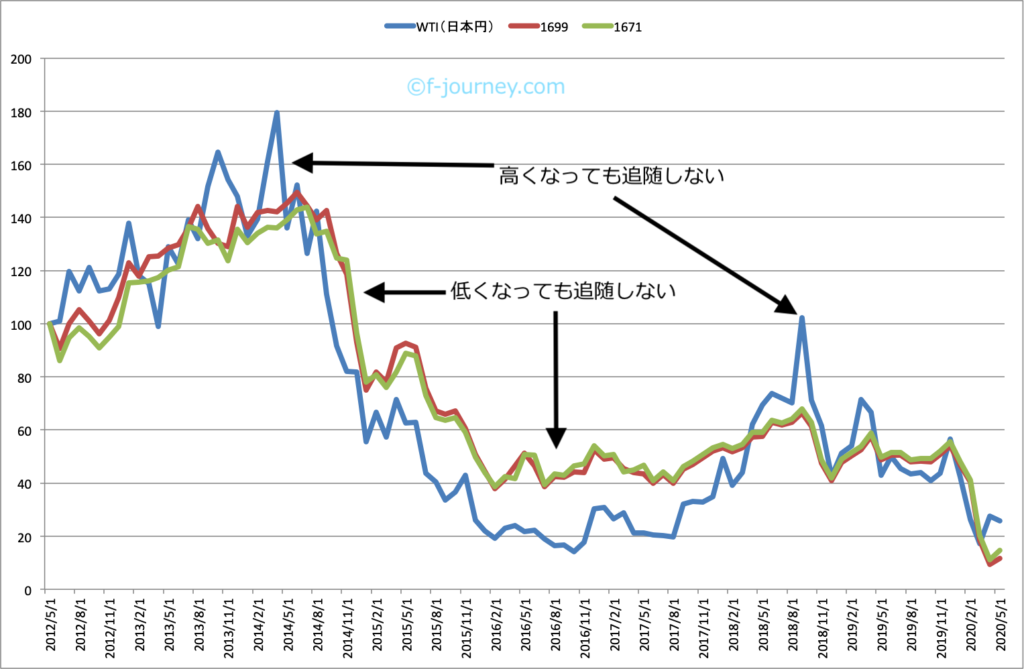

WTIが急騰・急落してもあまり追随できていないことが分かります。

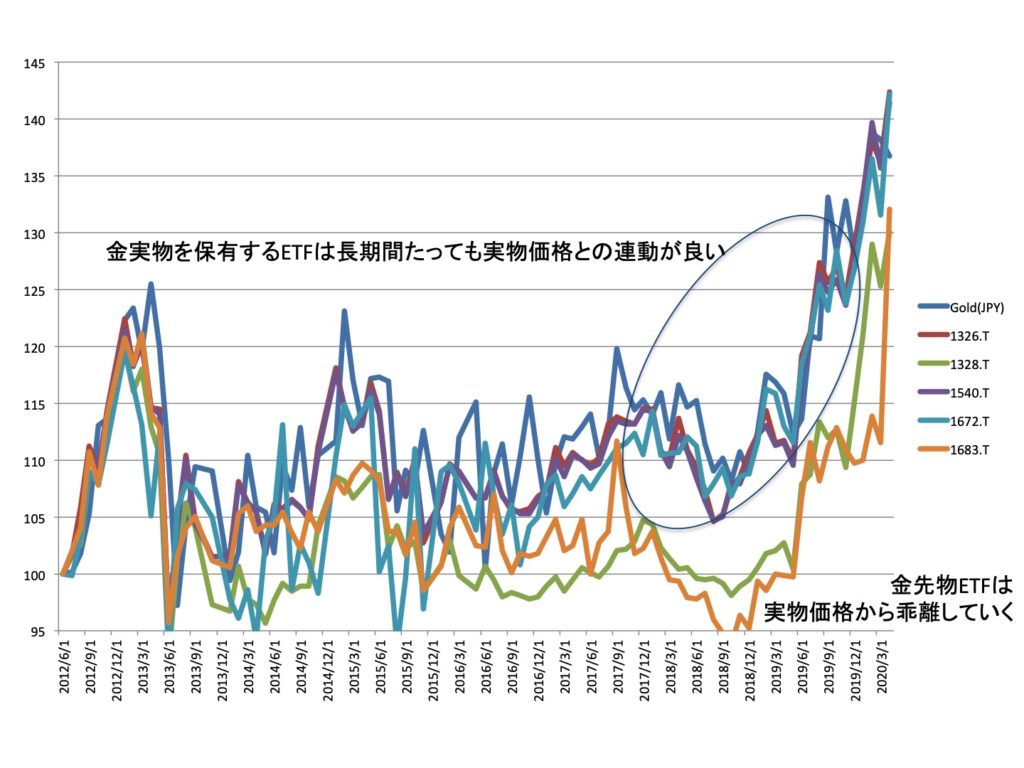

これは原油を扱っていることが原因なのでしょうか?もう一つ商品として代表的な金の価格を見てみましょう。

金を扱うETFは日本市場に5つ上場しているのですが、金価格に連動するものとそうでないものがあるのがわかります。

金の実物を保有するETFは長期間保有しても割とよく実物価格に連動するのに対し、金先物に投資するETFはイマイチ連動性が良くありません。

先物が悪いの?

そもそも先物(futures)は「来月引き取るから、取っておいてよ」という契約です。そのため、今すぐ引き取るよりも保管料や原油を持っている側がすぐに現金を受け取れないことによる金利が加味されて直取引より少し割高になります。

下記は精算日である2020/5/20の、限月(delivery)別のWTI先物価格です。期近がちょっと上昇基調ですが、基本非常になだらかなカーブになっているのがわかると思います。

先物ETFは現物(石油)を受け取って保管するようなことはしませんので、受け渡しが近くなると「安くなった期近を売っぱらって値段が高い〆切が遠い物に乗り換える」ということをします。

原油の供給と需要が一定なら「安くなったら高値づかみをする」を繰り返すわけですから、減価し続けます。先物の保管料と金利を払い続けるわけですね。「長期保有に向かない」と運用元まで言っている理由がここにあります。

価格が下る場面ではどうでしょう。この場合、「まだ値段が高い期近物を売って、価格が安い期先物を買う」というオペレーションになります。急落にすぐに追随できず、遅れて落ちていく理由がコレです。価格が落ちにくいことは良いことにも見えますが運用元が言う「短期間の市況の値動きを捉える」ためにはどうなんでしょう?ETFなので、信用売りをすることができるんですが、期待したほど下がらない、ということになります。

どう考えても商品設計上の欠陥としか思えません。

こんな商品なのに「原油に投資できる!」と謳ってインフレに備えることができる、という言い方をすることは詐欺的としか思えません。

この商品のメリットは「手軽に石油市場にアクセスできる」事だけです。それより原油上昇に伴って上がりそうな原油銘柄を買った方がよさそうです。