老後2000万円問題への備え方

目次

老後2000万問題とは

2019年に「老後2000万問題」というのが話題になりました。いわく老後2000万円が不足するという試算を金融庁が示した、と。でマスコミや野党がざわつきだして麻生財務相が報告書の受取を拒否するという前代未聞の事態になりました。

人生100年時代、2000万円が不足 金融庁が報告書

https://www.nikkei.com/article/DGXMZO45636720T00C19A6EE8000/

でも、ちょっと待って下さい。これ年金を所管する厚労省ではなく金融庁の報告書なのです。問題になったのは以下の報告書。

金融審議会 市場ワーキング・グループ報告書 「高齢社会における資産形成・管理」

これ、総務省「全国消費実態調査」と総務省「家計調査(二人以上世帯)」を見ると毎月5万円の差額があり、退職金などで得た金融資産を取り崩しながら暮らしてるに違いない。95歳まで生きている人が1/4を占めることを考えるとこれを60歳から35年続けると2000万必要になる、と言っているだけです。で、NISAとiDeCoという税制優遇制度を作ったのでこれを活用して金融サービスを使ってもらって貯蓄してください、と言っているのです。

ライフステージを通じた長期の資産形成における長期・積立・分散投資 の有効性についてはこれまで述べてきたとおりであるが、こうした長期に亘 る資産形成を支援する制度として、税制面で一定の優遇が行われている「つ みたて NISA」と「iDeCo」がある。

報告書p.29 3.考えられる対応 (3)環境整備 ア.資産形成・資産承継制度の充実 より

メンバーの委員やオブザーバーを見ればもっと良くわかります。金融サービス業者やその関係者がずらっと並んでいるのです。

オブザーバー :消費者庁 財務省 厚生労働省 国土交通省 ) 日本銀行 日本取引所グループ 日本証券業協会 投資信託協会 日本投資顧問業協会 信託協会 全国銀行協会 国際銀行協会 生命保険協会 (敬称略・五十音順)

つまりはお手盛りなのです。ワテらの金融サービスを使ってください、金融庁は使ってない人に対してもっと啓発してください、ってそういう報告書です。手数料はいりますからね!

金融アドバイザーの活用・退職金の運用・認知症発症後も利用できる金融サービスルールの拡充とか、そういうことも書かれています。夫婦二人揃って95歳まで存命で5万/月を使い続けるというザルな試算なのでそもそも前提がおかしいのですが。(普通どちらかが先に死別するでしょう…)もしそんな事が起こっても収入を増やすか支出を減らすかして対処する方法はいくらでもあるわけです。

当然報告書の中でもそれに触れています。

報告書で有用なのは以下の金融サービスのあり方をサービス業者に求めていることくらいですね。

顧客本位の業務運営の徹底

・ 顧客の状況からみて、過度にリスクの高い商品の販売を行わない等、 顧客にとってふさわしいサービスを提供すること

・ 手数料の明確化

・ リスクやリターン等を顧客が自ら判断できるようにするための分か りやすい情報提供等サービスに見合う適切な対価の説明と請求(サービスの持続可能性や 顧客の利用しやすさにも配慮)

これを持って与党を非難する野党・マスコミは「報告書全体を読んでいるの?」と思います。ですがまぁ老後に余裕があるのはいいことなので、資産形成をするのは悪いことではありません。2000万と言わずEarly Retirementができるくらいをめざすつもりでやっていきましょう!

そのためには「時間を有効活用」してなるべく早いうちから投資をするのが有利なのです。

老後2000万問題への備え方 〜長期・積立・分散投資の有効性

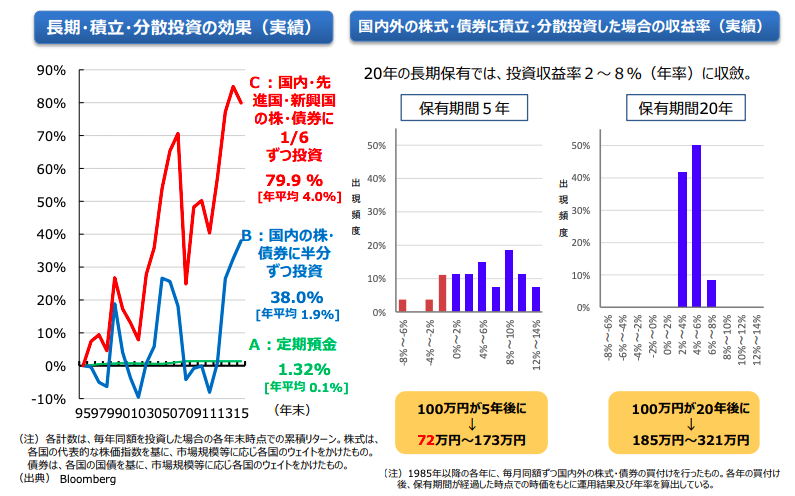

上記の報告書の中に有効性が示されています。

(国内・先進国・新興国)×(株・債権)に分散すると、どれかに絞るよりよいパフォーマンスが得られます。

また5年以内の短期だとプラスもマイナスもあるんですけど、20年以上の長期投資になるとプラスに収束していくというデータもあります。

ドルコスト平均法

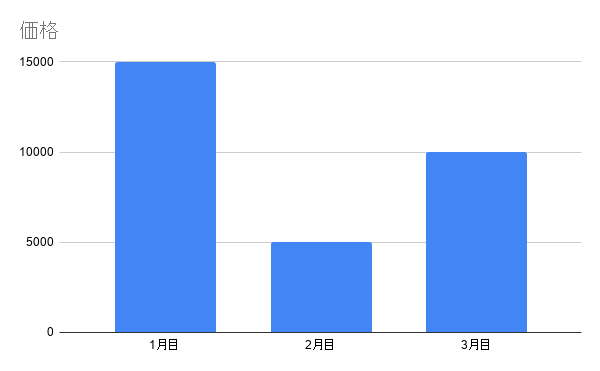

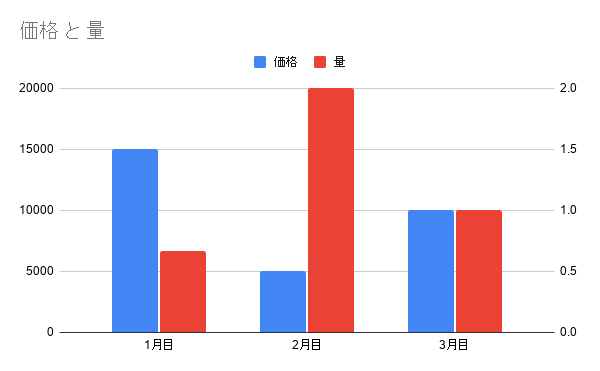

とある投資信託を買うとします。価格が15000円、5000円、10000円と推移した時、金額で買うか単位で買うかに寄ってコストが変わってきます。

単位一定:1単位ずつ買うとします。(15000+5000+10000)→合計30000円分になりますね

金額一定:おなじ価格の時に10000円分ずつ買うとします。

10000/15000+10000/5000+10000/10000=(3+2/3単位)×10000=36666円分

簡単に言うと「安い時にいっぱい買い、高いときには少しだけ買う」ということになります。

これが15000円に戻った時、いくらになるかみてみましょう

金額一定:(3+2/3)×15000=55000

単位一定:3×15000=45000

元が30000円だとして10000円の差が付きます。これが「時期を分散する」という効果です。

投資先の分散

一つの投資先に集中してしまうとどうしても変動は大きくなります。これを変動の仕方が違うものに分散して投資すると平均収益が向上することがわかっています。個別銘柄の分析をするのは大変ですが、この国が伸びていくとかであれば日々のニュースでもわかります。

もっと簡単に言うと日本・それ以外の先進国・新興国と株式・債権と金などの商品で分割して投資していくとそれほど難しいことを考えなくても良好な平均収益を得られます。

以上のことから、早いうちから少額でもいいから分散して長期に積立てていくとそんなに難しいことを考えなくても良好な平均収益が得られることは経験的にわかっているのです。

ライフイベントでかかる費用を知る

日本FP協会にライフイベントでかかる平均費用の記載があります。

・結婚費用 467万円

出典:日本FP協会 主なライフイベントにかかる費用の目安 https://www.jafp.or.jp/know/lifeplan/indication/

・出産費用 51万円

・教育資金 1049万円(幼稚園~高校まで公立、大学のみ私立の場合)

・住宅購入費 3340万円(建売住宅の場合 マンションの場合は4350万円)

これらをくぐり抜けた上で、老後の資金を用意する必要があります。

投資の種銭を作る

上記のライフイベントに備えて、社会に出たら少しずつ積み立てをしていきましょう。

家計の収支と貯蓄の関係はかんたんです。

収入 ー 支出 = 貯蓄

たったこれだけです。貯蓄を増やすには収入を上げる・支出を減らす、たったこれだけです。なので、収入に見合った支出をしている限りは貯蓄ができるはずなのです。

逆に言えば年収1000万稼いでいたとしても付き合いや見栄などで使い続けて貯蓄がない、という家計はよく聞きます。

どうしても貯められない、という方は発想を逆にする必要があります。

収入 ー 貯蓄 =(可能な)支出

例えば22歳で就職をして30歳までに結婚資金を貯めたいという場合、年60万円×8年=480万ぐらいあれば足りそうです。

そうすると月5万円ずつ積み立てて行くと30歳までに480万を貯めることができます。

強制引き落とし

ついつい使いすぎてしまう、という方は強制引き落としを使った積立がおすすめです。

強制引き落としというと財形貯蓄制度が会社に無いか調べましょうというのが昔は定番でした。メリットとしては会社の給与控除になるため銀行に振り込まれる前に積立ができる・住宅財形や年金財形については利子の非課税・住宅ローン優遇などの制度優遇がある、といったことです。ただ、ほとんど利子がつかない商品が多いため今の超低金利下ではあまりおすすめできない制度になってきました。ただまぁ目的がはっきりしてしていて目減りすると困る投資商品のように売りたい時に売れないと困る、という目的の資金についてはまだ有用かと思います。もしない場合は積立定期預金を使いましょう。

また、持株会も会社の補助が有ったりして有利ではあるのですが会社が傾いた時に一緒に貯蓄も失うということがあり右肩上がりとはいえない現在、リスク分散という意味では必ずしもおすすめできません。

先に出たとおり、非課税制度としてNISAとiDeCoがあります。NISAは得られた利益にかかる税金が免除されるというものです。一方iDeCoは個人向け確定拠出年金制度の一つとして設計されており、利益だけでなく拠出した掛け金が所得控除できるといういたれりつくせりの制度になっています。一方iDeCoは引き出せる時期が老後になっているので社会に出たてのころは生活に余裕がある範囲にとどめてNISA制度を使ってライフイベントに備えた方がいいのではと思います。

ただし、使う時期が見えていたり数年先といったものもあると思います。その場合売却すると損失が確定して売るに売れないといったことになることもあります。なので、定期預金よりは有利なのですが余裕資金の範囲内から始めるのが良いでしょう。

だいたいの証券会社には銀行からの定期引き落としができます。例えばネット証券最大手のSBI証券の引き落としは毎月14/27日のどちらかから選べます。

楽天証券では楽天カードクレジット決済で積み立てることができ、100円に付き1楽天ポイントを貯めることができます。

これだけで1%のポイントバックが確定なので割とおすすめです。

楽天カードを持っていない方はこちらから作成できます。楽天カード(sponsored)

強制引落をして、その範囲内で生活をするというのがおすすめなのですがそれでも積み立てた貯金を取り崩してしまう、という方向けに次回は家計の見直し術をご紹介します!

“老後2000万円問題への備え方” に対して3件のコメントがあります。