FAANG2018一〜三月期決算から、次に投資する先を考える

米国のネット企業の代表銘柄であるFAANGの一〜三月期決算が出揃いました。2月の株価急落を経て、業績はどうなのか、また株価にどのような影響があったのか、投資先として今後どうなのか、考えてみたいと思います。

そもそもFAANGって何?って方が居るかどうかわからないのですが、改めて。もともとはFacebook,Amazon,Netflix,Google(現Alphabet)の頭文字を繋いでfang=牙に引っ掛けて付けた名前です。それにAppleを加えたFAANGの5銘柄について考えていきます。

目次

4月最終週〜5月第一週は決算ラッシュ

そもそも3月末決算が多い日本企業と違って、米国企業の決算はCalendarと同じ1〜12月が決算期の企業が多くなっています。しかし、3ヶ月毎に決算発表をするのが通常なので、4月最終週〜5月第一週に決算発表ラッシュを迎えます。

今回注目するFAANGの決算発表スケジュールは下記のようになっています。

- 2018/04/17 ネットフリックス(NFLX)

- 2018/04/23 アルファベット(GOOG)

- 2018/04/25 フェイスブック(FB)

- 2018/04/26 アマゾン・ドット・コム(AMZN)

- 2018/05/01 アップル(AAPL)

このうち、アルファベットだけは投資による利益率減を嫌気して株価を下げ、その他の4銘柄は好決算を反映して発表後に株価を上げています。

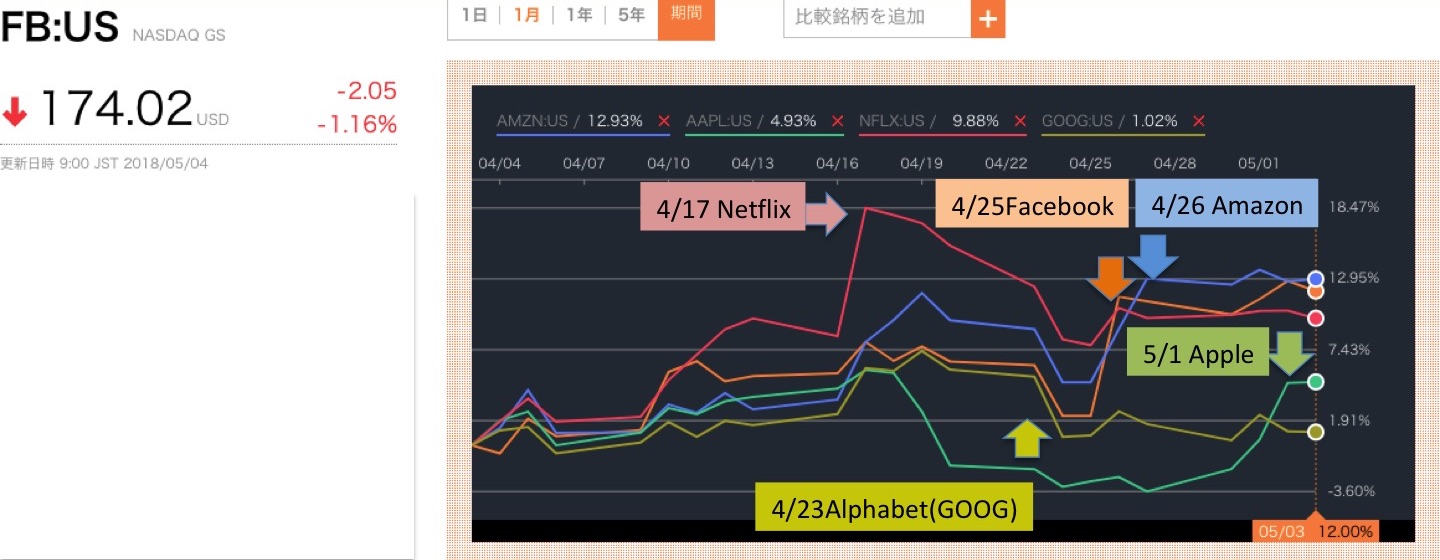

FAANG銘柄直近1ヶ月の値動き 出典 -Bloomberg

上の図は1ヶ月前の株価を基準として、値動きを相対で表したグラフです。大幅に会員数を伸ばしたNetflix、情報漏えい事件後に過去最高の広告収入を叩き出したFacebookが急伸しているのがわかります。

それと共に、決算に関係の無い他の4銘柄も少しずつ連動して動いている様な値動きになっています。

FAANG銘柄は連動する?

下図は、2018/5/3の日中の値動きをFAANG銘柄およびS&P500指数と共に表したものです。

FAANG銘柄 2018/5/3 日中の値動き 出典 -Bloomberg

やっぱりS&P500種指数と連動しているように見えますね。

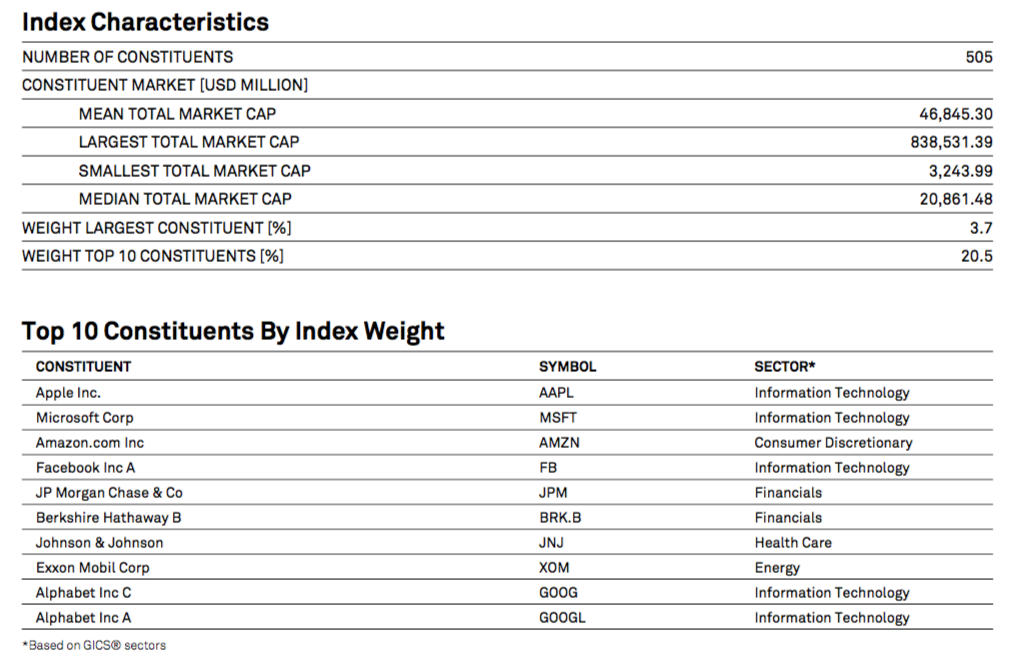

S&P500のサイトをみると構成銘柄のTop10にNetflixを除く4社が入っています。また、505種のうちTop10だけで時価総額の20.5%を占めるとなっています。

S&P500の構成上位10銘柄一覧 S&P500 FactSheet 2018/4/30より

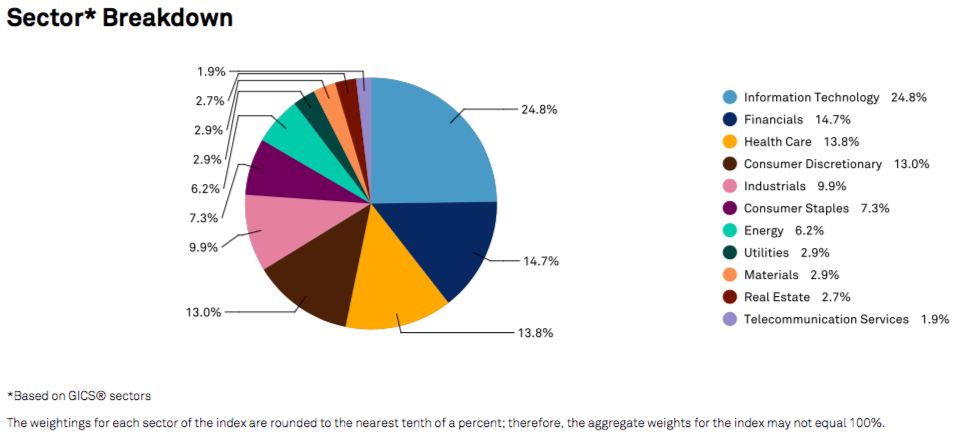

Sector別の情報を見てみましょう。こちらもFactSheetに載っています。Information TechnologyセクターがTopで24.8%となっています。

S&P500種のSector別割合 S&P500 FactSheet 2018/4/30より

ここから分かるようにそもそもS&P500の中で構成比率が高く、株高がインデックス自体の上昇に寄与する、という構図が見えてきます。比率が高ければインデックス投信を通じて値動きが連動することは想像できます。

では、S&P500インデックス投信を買えばいいのか?

S&P500と連動するのであれば、S&P500インデックスのETFを買えば良いのではないか?という気もします。長期のスパンで見た場合、そうとも言えない様子が見えてきます。

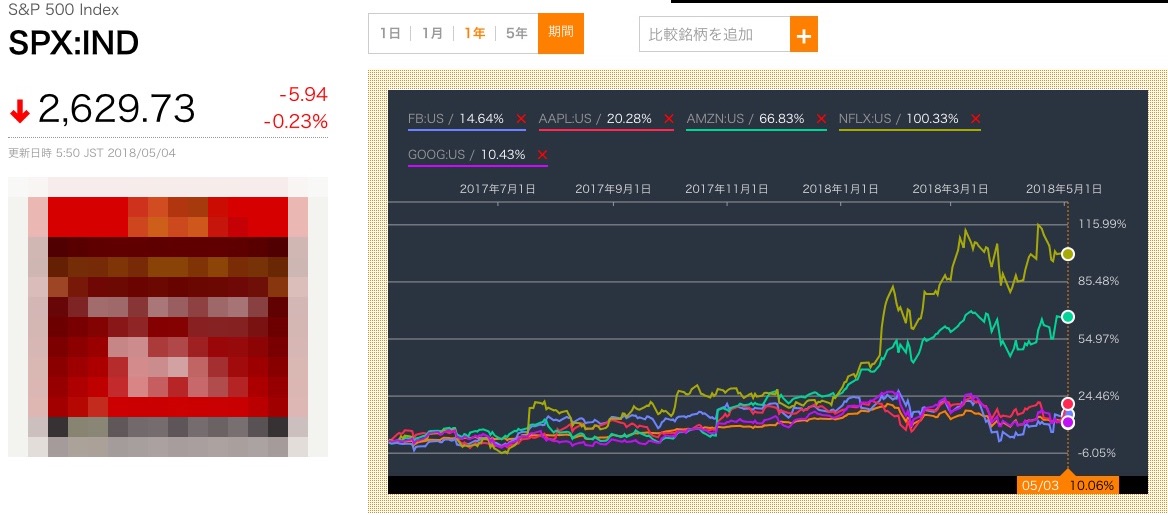

下図は過去1年の値動きを相対で表したグラフです。FAANG5銘柄ともS&P500を超えたパフォーマンスになっていることが見て取れます。

この一年の騰落率は以下のようになっています。

- NTFX 100.33%

- AMZN 66.83%

- AAPL 20.28%

- FB 14.64%

- GOOG 10.43%

- S&P500 10.06%

全ての銘柄がS&P500より高い上に、Netflixに至ってはこの一年で倍になっています。

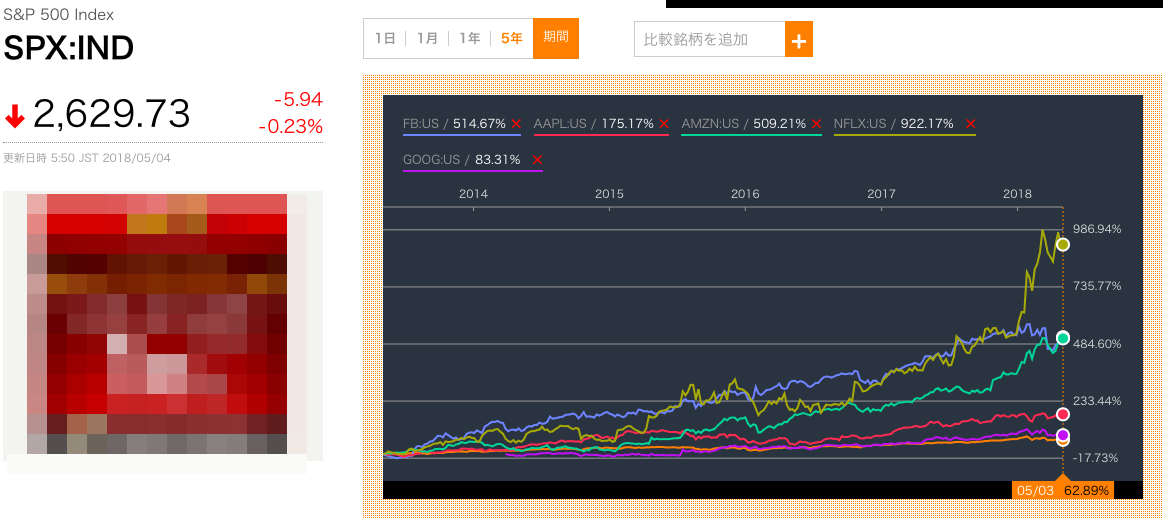

次に5年パフォーマンスを見てみましょう。やはり、5銘柄ともS&P500を超過したパフォーマンスになっています。

5年騰落率は以下のようになっています。

- NFLX 922.17%

- FB 514.67%

- AMZN 509.21%

- AAPL 175.17%

- GOOG 83.31%

- S&P500 62.89%

S&P500自体、年換算10%前後の成長を遂げているので優秀なのですが個別銘柄の方がリターンは多いという事がわかると思います。かと言って今からNetflixに投資を始めるのはリスクが高いですが(^_^;

個別株の中でGOOGに関して言うと、5年リターン83.31%で構成比TOP10に入っているということは「5年前の時点で既に時価総額が高かった」という事が言えます。狙うのであれば、これから高い成長が見込めそうな「成長株投資」の手法をとるのでしょう。

対してS&P500インデックス投信の利点はどこの証券会社でも積立が簡単にできることと、銘柄選びを考える必要がないだと思います。

もしまとまった金額を投資するのであれば、個別株を買うという選択肢も良いパフォーマンスを叩き出す可能性があります。

僕の見通しとしては、FANGはBRICSと足取りを取るのではないかなと思ってます。

FANGは当初の4銘柄から色々な拡張が出てきています。

Nvidia(エヌビディア・コーポレーションを加えたFANNG

NetflixをMicrosoftに変えたFAAMG

FANGを言い出したジムクレイマーが言い出した、CAAFANNG Comcast, , Amazon, Avago (Broadcom) Facebook, Apple, Netflix, Nvidia, Google (Alphabet)

It's CAAFANNG! Comcast, , Amazon, Avago (Broadcom) Facebook, Apple, Netflix, Nvidia, Google (Alphabet) and so many others!!! https://t.co/EUl1Ewh5NU

— Jim Cramer (@jimcramer) June 2, 2017

BRICSの時もBRICから始まりSouth Africaが加えられ、色々な亜種が出ましたが、ブラジルやロシアは今や惨憺たる経済状況です。

影響力のある評論家が言い出す

↓

一般投資家が買って自己実現的に株価が上がる

↓

同じ文脈で次はどれだと騒ぎ出す←イマココ

いずれにしろ、日経が使うようになったらブームは終わりに近くなっていると見ています。

FANG株が大幅安、時価総額10兆円失うアルファベット決算を嫌気した売り 2018年4月25日 3:37

まとめ

以上の考察から、私の意見は以下の3つです。

- インデックス投資はリスクは少ないが期待リターンもそこそこ

- 高いリターンを望むのであれば、個別株を選別する必要がある

- 既に時価総額が高くなってしまった個別株はここから倍になることは期待しにくい

時価総額が低くてこれから伸びそうな会社を探す感じですね。それはそれで面白そうです。